每日金融市場分析

摸清最新市場走向

掌握各類投資策略

【行情分析】 2024年的這些熱門預判,究竟哪條會在市場應驗?

又到歲末“猜謎”時,金融機構近期紛紛對來年的金融市場前景做出展望。

常年來,即便是最知名且“權威”的國際投行在這方面的戰績也是一言難盡,甚至被嘲諷為“烏鴉嘴”。

我們這次搜羅了一些機構相對“切中要害”的來年展望,暫且放下戲謔的成分,來看哪些預判更有有機會兌現,對於各大資產的走向又將產生何種影響。

希望對大家的交易有所助益——

1、“從寬松到緊縮”——國際知名資管景順(Invesco)在2024年市場展望中對央行貨幣政策前景的描述

發生可能性:很高

景順寫道:

我們認為,歐美央行現在已到貨幣政策緊縮周期的終點,下一步可能想轉向寬松,預計將在2024年上半年尾聲階段展開。

該機構同時預計,隨著通膨繼續向可接受的水平靠攏,這些此前已大幅升息的經濟體增速將放緩,促使央行在上述時點轉向寬松政策。這也是市場相對一致的預期。

在通膨逐漸歸回正常化的同時,實際工資恢復增長,寬松政策應有助經濟復蘇,使全球經濟在2024年下半年回歸常態化的增長趨勢。

- 相關品種:美元指數(USDInd)

對於聯準會2024年的政策路徑,FedWatch觀察工具給出了全年降息1.5%以上的定價。然而美指幾大權重對手貨幣也都面臨降息壓力,因此美元弱勢在中期內的持續性存疑。

近來美指在不斷回吐聯準會年中展現鷹派姿態階段所錄得的中期漲幅。點位需關注4-5月低位區域100.95一帶支撐硬度,失守則將繼續考驗99.50的年內低位。

美元指數日線圖 來源:FXTM富拓MT4平台

三季度漲勢的61.8%回撤位102.50失守後轉為壓力位,且與近期跌勢上軌形成反彈強阻。隨後上行還需打破本月高點104.35方可重塑升勢。

和其他發達經濟體轉向寬松的方向迥異,日本央行的貨幣政策將背道而馳。

全球投資人都在關注,該行決策者何時邁出擺脫超寬松貨幣政策的第一步。其中摩根士丹利認為:

日本央行將在2024年1月取消負利率政策和收益率曲線控制(YCC)政策,並在2024年7月升息一次。

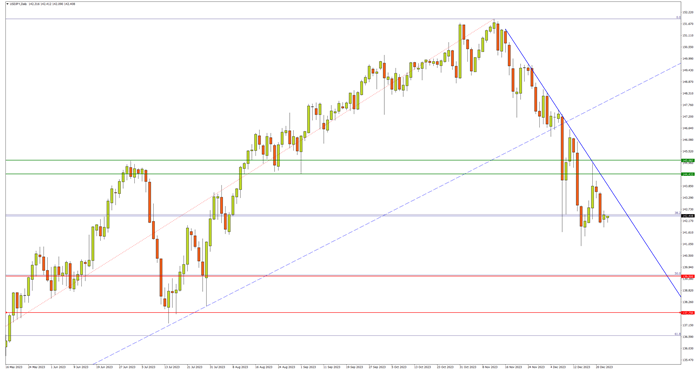

- 相關品種:美元日元(USDJPY)

鑒於日本央行行長植田和男等官員輪番發出鷹派政策信號,美日多半將繼續沿近期跌勢上軌進一步趨軟。

中短期內下行目標將指向全年漲勢的50%回撤位139.50;緊接著137.75同樣關鍵,今年3-7月多個關鍵高低點都落於該位附近。

美元日元日線圖 來源:FXTM富拓MT4平台

上行機會來看,匯價至少需攻破9月地點144.35至上半年高點145.05一帶阻力方可論及反彈前景。

2、“金融危機已成常態,經濟恐將面臨全新沖擊…”——耶魯大學經濟學家斯蒂芬·羅奇(Stephen Roach)

發生可能性:較高

羅奇在個人專欄中寫道:

世界各地平均每3-4年就會爆發一次危機,所以“是時候不再將危機視為例外事件,而是承認沖擊實際上經常發生。”

原因是在某種程度上,“一場危機往往導致另一場危機”,央行寬松-緊縮的周期性調整是重要“元凶”。

例如,主要央行長期零利率政策助長資產泡沫,2008年爆發了金融海嘯;而政策調整又專注於解決導致上一場危機的問題,而不考慮可能引發另一場危機的原因。

相關品種:現貨金(XAUUSD)

危機頻發將營造助漲黃金等傳統避險資產的市場環境,考慮到2024年又將是各國貨幣政策集中轉向的時段,鑒於各國政策利率此前都已達到數十年來未見的高位,危機爆發或將面臨現實風險。

行情來看,現貨黃金在年底前再次步入沖擊歷史高位的路徑。

短期內上行將在2100關口至2134歷史峰值面臨持續拋壓,但避險情緒及央行降息前景將為多方攻勢推波助瀾。

下行則需關注關乎多方心氣的2000關口爭奪,隨後11月和12月回撤低點分別接近本輪漲勢的50%及61.8%回撤位,預計都有阻跌能力。

現貨黃金日線圖 來源:FXTM富拓MT4平台

3、“沙、俄資源減產會貫穿明年整個一季度”——摩根大通

發生可能性:具有一定概率

摩根大通研究(J.P. Morgan Research)預計,盡管經濟持續逆風,但2024年石油需求有望增加160萬桶/日,原因是新興市場需求將保持強勢,美國也將具有彈性;同時歐洲雖然相對需求疲軟,但整體具有明確下限。

即便如此,為了讓陷入低迷的國際原油市場保持均衡,OPEC+聯盟可能需繼續限制產量。“沙特和俄羅斯將把自願減產及出口削減延長至2024年第一季度。”

摩根大通並預計,如果沙特阿拉伯之後增產石油,俄羅斯增加出口,2024年全球石油庫存就多半將持穩。

決定需求的經濟前景方面, 歐美經濟雖然表現出一定的軟著陸跡象,但區別於摩根大通,不少市場聲音擔心經濟出現衰退的可能性仍然很高。

因此當OPEC+減產時,可能並不是因為市面上出現了更多供給,而是OPEC+核心國家“足夠明智”地預見到全球經濟活動性開始放緩。

- 相關品種:美國原油(CRUDE)

紅海危機以及以哈沖突依然風波不斷讓油價近日迎來起色,但美油4幾度行情整體仍處在震蕩跌勢通道中:

美國原油日線圖 來源:FXTM富拓MT4平台

後續反彈機會來看,多頭當務之急是打破5-7月震蕩箱體上線與跌勢上軌交匯形成的阻力區。

隨後11月兩次上破失敗的79.60阻力則是打破下降常態的門檻。唯有悉數站上,市場方可在新年中醞釀升勢。

相反若反彈難以持續,12月低點68.00相對關鍵,失守則市場難免重測64.00一帶的年內低點,該位也接近2021年以來的價格底線。

4、“美國科技行業不確定性將是明年‘最大黑天鵝’……”——法國興業銀行

發生可能:存在不確定性

截至上周收盤,包括蘋果、谷歌、微軟、亞馬遜、Meta、英偉達、特斯拉在內的7家科技公司(七巨頭)市值總計超過12萬億,較今年6月30日的市值增加1/3。

法國興業銀行全球策略師Albert Edwards指出,美國科技行業的不穩定性可能成為明年經濟最大的“黑天鵝”。

阿波羅全球管理公司認為,七巨頭和20世紀70年代初的“漂亮50”瘋狂有著很多共通點,斯洛克還把前者的市盈率與互聯網泡沫時代標普500信息技術板塊的市盈率進行了比較,發現二者也有一些相似之處。

對於美股前景,市場向來有多空分歧,在市場預測方面“臭名昭著”的高盛集團對科技巨頭前景相對樂觀。高盛預計,從2023年到2025年,七巨頭每股收益的復合年增長率將達到11%,遠高於標普500指數其他成份股3%的復合年增長率。

- 相關品種:標普500指數(SPX500_m)

行情來看,美股三大指數近兩個月的超強升勢仍在延續,標普500指數則繼續瞄准4820的紀錄高位,突破則將順勢沖擊5000點大關。

標普500日線圖 來源:FXTM富拓MT4平台

短調風險方面,去年3月反彈高點4640至8月高點4540一帶匯聚了多個潛在支撐點位,後者也是美油維系日線上升常態的底線。

但若出現法興擔憂的科技股黑天鵝,市場明年的調整空間將遠不止於此。

免責聲明: 本文內容為個人觀點和想法,不構成個人和/或其他投資建議和/或提議和/或邀請進行任何金融工具交易和/或保證和/或預測未來的業績。FXTM富拓公司及其網路聯盟商、代理機構、董事、管理人士或職員不保證任何資訊或資料的準確性、有效性、時效性或完整性,對基於以上資訊進行投資造成的損失不承擔任何責任。'